Виды, ориентиры и ограничения

Виды footprint: четыре проекции одних данных

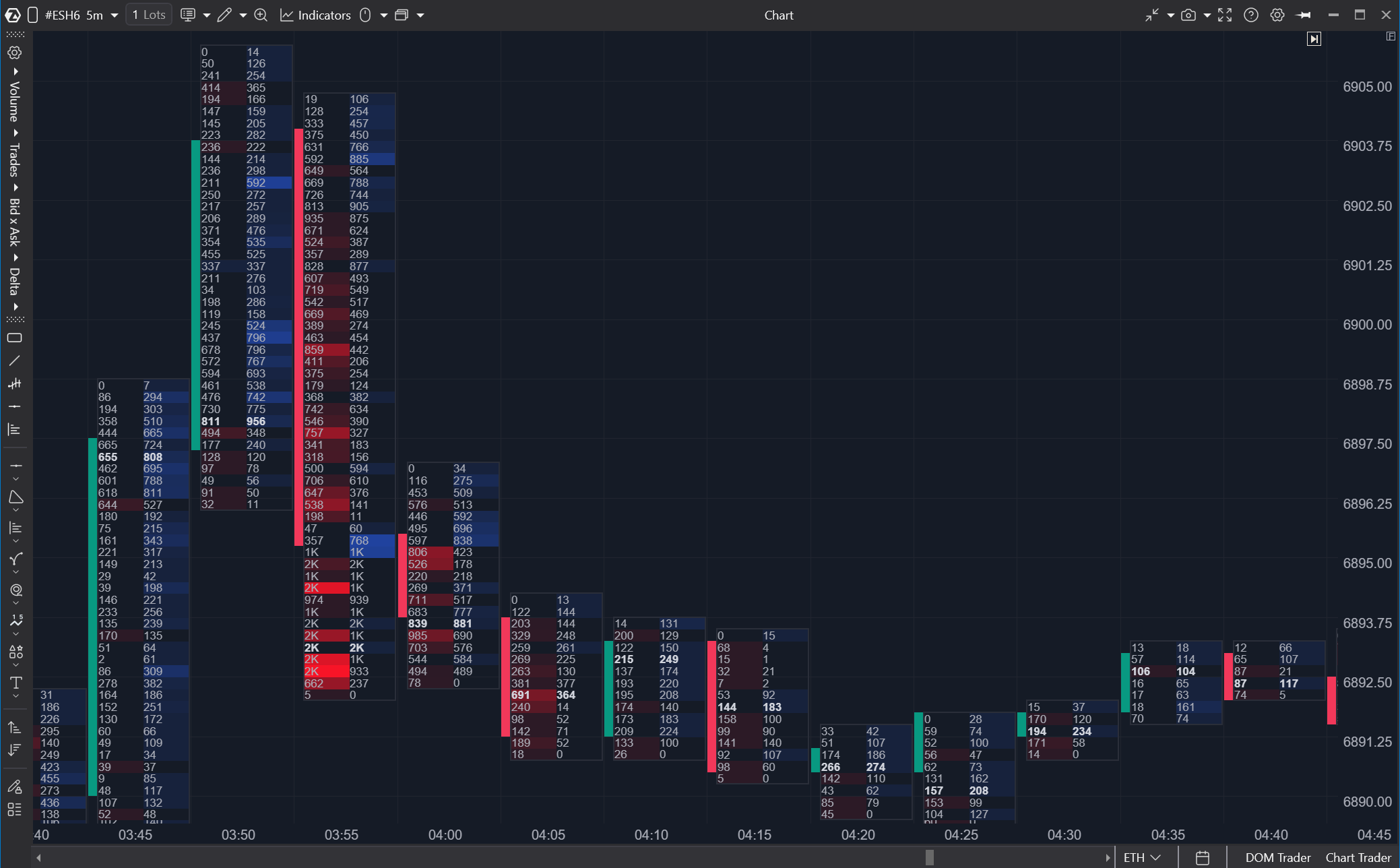

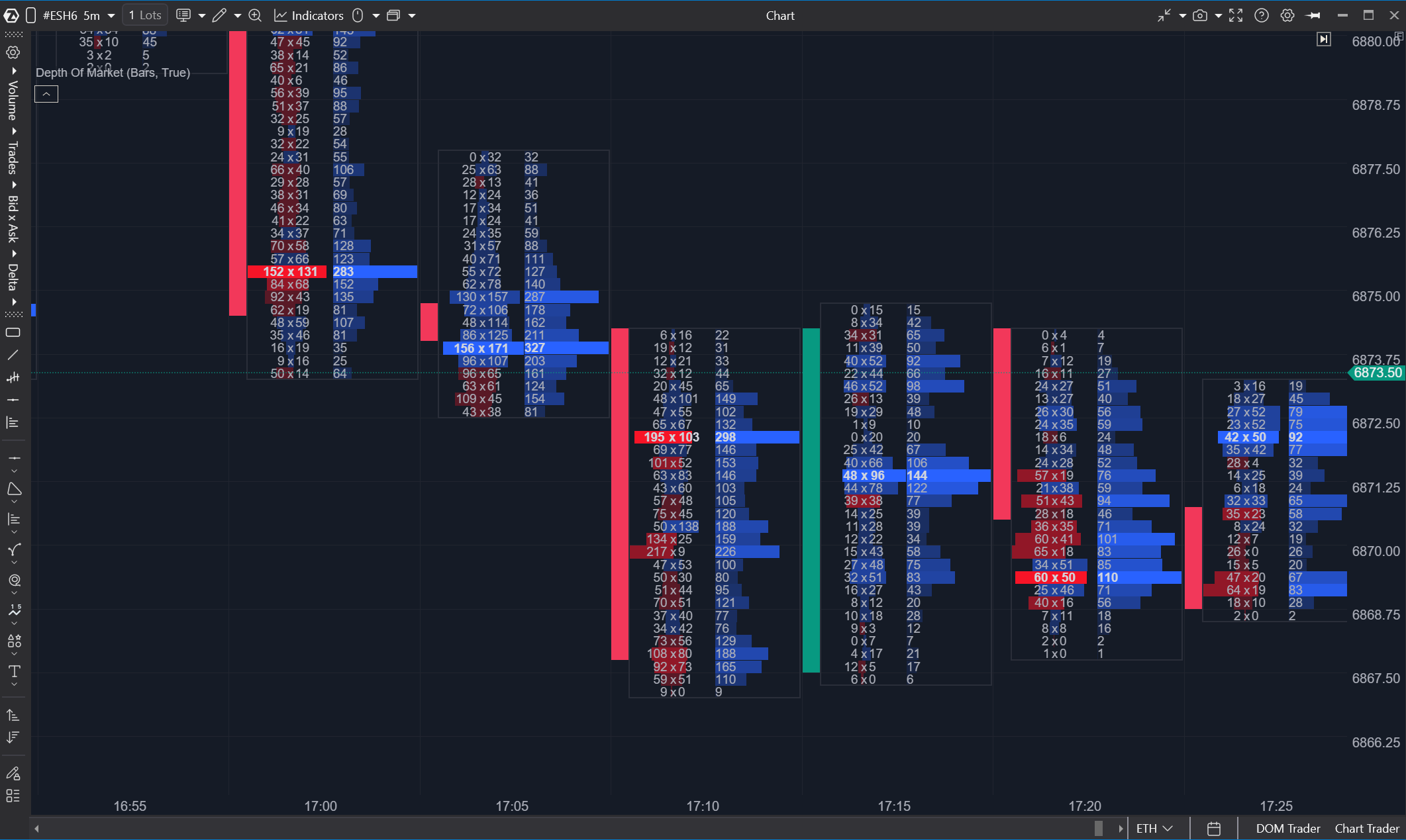

Bid/Ask footprint — стандартный вид, с которым мы работали. Две колонки, каждый уровень — агрессивные покупки и продажи. Максимум информации. Но платформы предлагают и другие представления.

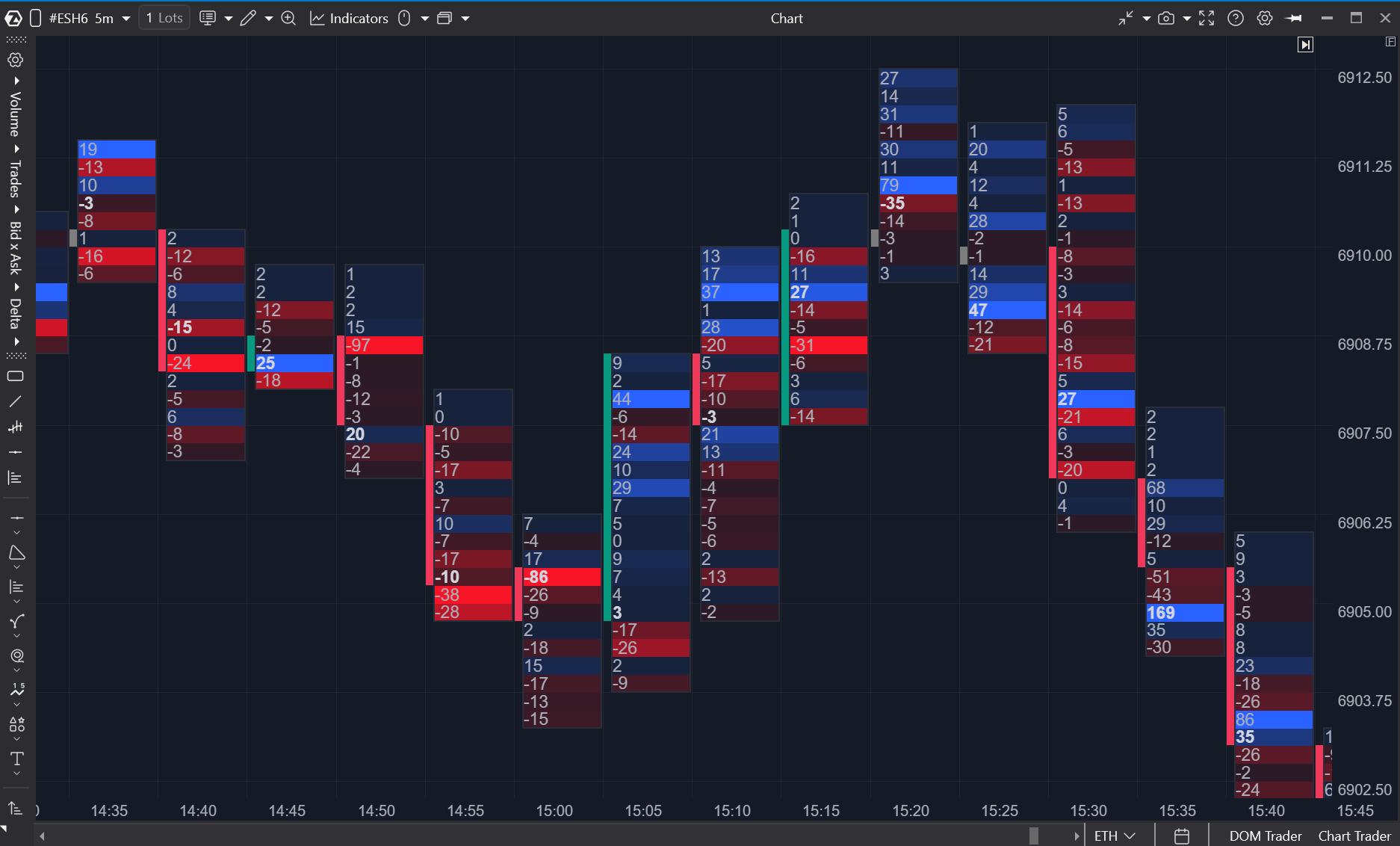

Delta footprint. Вместо двух колонок — одно число на уровне: ask − bid. Положительное — покупатели агрессивнее, отрицательное — продавцы. Быстрый взгляд на баланс на каждом ценовом уровне. Но теряется масштаб: дельта +20 может означать 520 покупок и 500 продаж (битва) или 22 покупки и 2 продажи (тишина). Числа одинаковые, ситуации — нет.

Delta footprint. Вместо двух колонок — одно число на уровне: ask − bid. Положительное — покупатели агрессивнее, отрицательное — продавцы. Быстрый взгляд на баланс на каждом ценовом уровне. Но теряется масштаб: дельта +20 может означать 520 покупок и 500 продаж (битва) или 22 покупки и 2 продажи (тишина). Числа одинаковые, ситуации — нет.

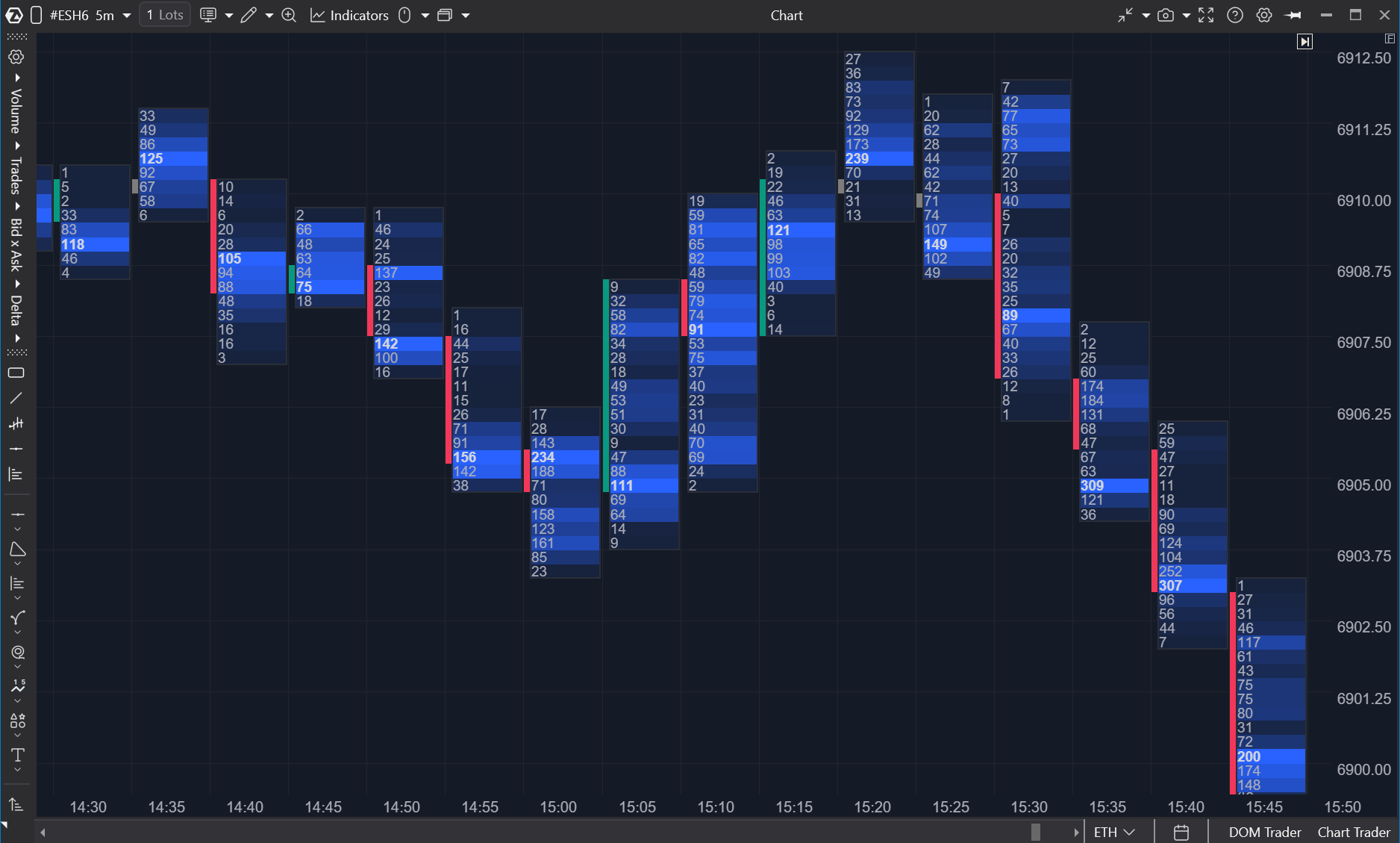

Volume footprint. Суммарный объём (bid + ask) на каждом уровне. По сути — Volume Profile одной свечи. Показывает, ГДЕ рынок нашёл интерес. Не показывает, КТО был агрессором.

Volume Profile footprint. Визуальная гистограмма того же суммарного объёма: горизонтальные полосы разной длины рядом со свечой. Длинная полоса = много объёма = зона интереса. Короткая = рынок пролетел мимо.

Volume Profile footprint. Визуальная гистограмма того же суммарного объёма: горизонтальные полосы разной длины рядом со свечой. Длинная полоса = много объёма = зона интереса. Короткая = рынок пролетел мимо.

Все четыре вида — разные проекции одних и тех же данных matching engine. Bid/Ask — самый детальный. Delta — быстрый баланс. Volume — масштаб активности. Profile — визуальная карта. Для чтения паттернов — Bid/Ask. Для быстрой оценки — Delta. Для контекста — Volume Profile.

Все четыре вида — разные проекции одних и тех же данных matching engine. Bid/Ask — самый детальный. Delta — быстрый баланс. Volume — масштаб активности. Profile — визуальная карта. Для чтения паттернов — Bid/Ask. Для быстрой оценки — Delta. Для контекста — Volume Profile.

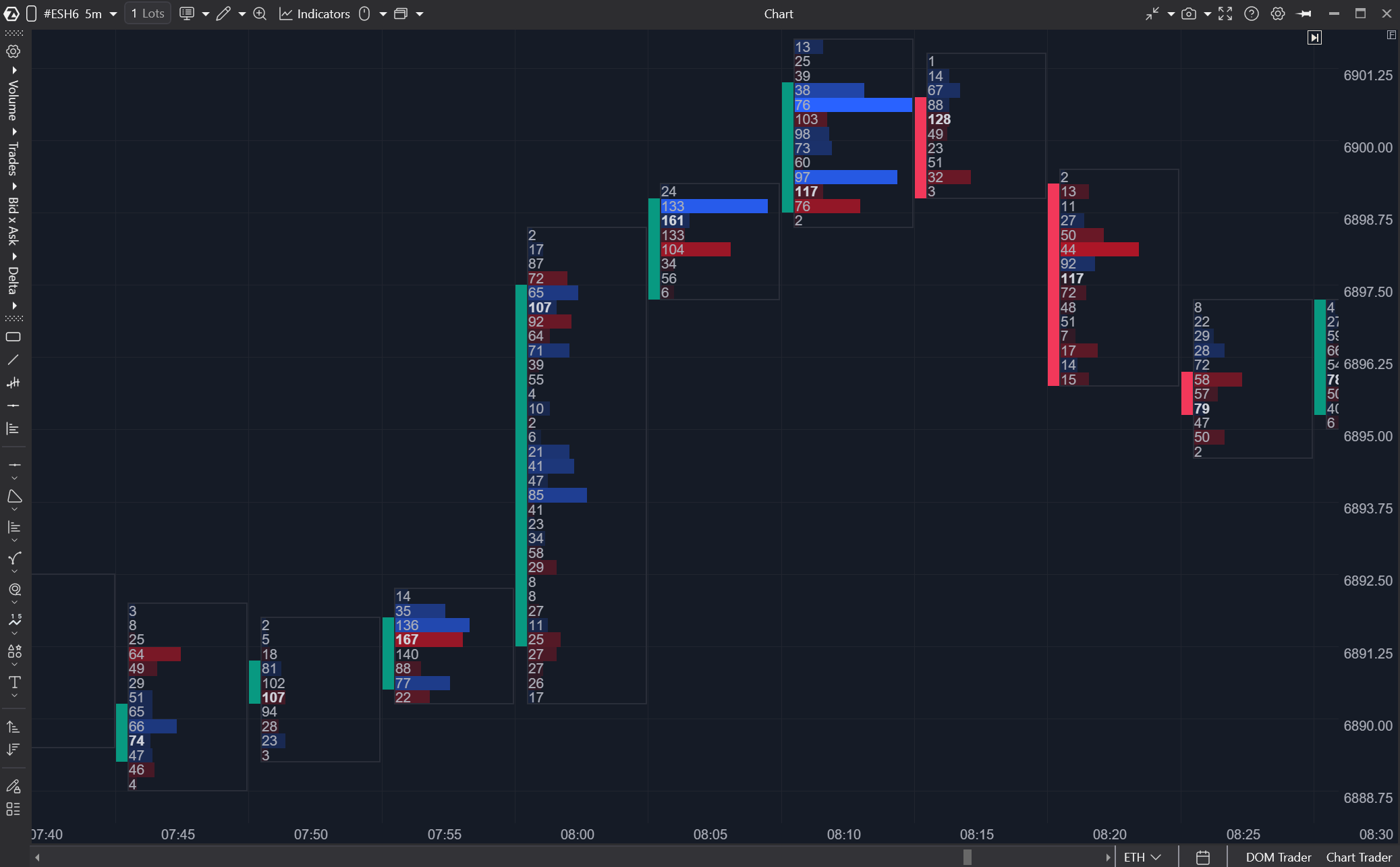

Платформа ATAS также позволяет комбинировать разные типы футпринт данных в каждой свечке. К примеру, на картинке ниже вы видите Bid Ask профиль раскрашенный по дельте, рядом стоит Volume Profile. Максимум информации, ничего не упущено.

Числа: ориентиры по инструментам

«Крупный объём» — бессмысленная фраза без привязки к инструменту и времени суток. 500 контрактов на ES за пятиминутку — фон. 500 на NQ — заметно. 500 на BTC-фьючерсах Binance ночью — аномалия.

| Параметр | ES (E-mini S&P) | NQ (E-mini Nasdaq) | BTC (Binance Futures) |

|---|---|---|---|

| Средний объём 5-мин свечи (RTH) | 8,000–15,000 | 4,000–8,000 | зависит от дня |

| Порог имбаланса | 200% / 400% | 200% / 400% | 200% / 400% |

| Дельта-процент «инициативная» | 10%+ | 10%+ | 10%+ |

| Аномальный объём на уровне | 3x+ от соседних | 3x+ от соседних | 3x+ от соседних |

Проценты (200%, 400%, 10%) работают одинаково на любом инструменте — это относительные пороги. Абсолютные числа привязаны к ликвидности конкретного рынка. ES — самый ликвидный фьючерс в мире; 500 контрактов на уровне — обычное дело. На BTC-фьючерсах в ночную сессию 500 контрактов на уровне — событие, заслуживающее внимания.

Как откалибровать: откройте 10 обычных сессий на своём инструменте. Посмотрите, какие объёмы на уровнях типичны. Всё, что в 3 раза и больше — аномалия. Так строится чутьё на цифры, которое не заменить никаким индикатором.

⊘ Это НЕ означает

«Высокий объём на уровне = покупатели победили (или продавцы)». Нет. Высокий объём — много сделок. Каждая — встреча агрессора и пассивного. Если bid и ask примерно равны — битва без победителя (абсорбция). Если одна сторона доминирует — смотрим дельту на уровне. Объём сам по себе — активность, не направление.

«Имбаланс = гарантированный сигнал». Нет. Имбаланс показывает локальное доминирование одной стороны на конкретном уровне. Одна точка данных. Может быть алгоритмическим шумом, мгновенным всплеском, случайностью. Сигнал появляется в контексте: три имбаланса подряд (стекинг), имбаланс на ключевом уровне Volume Profile, имбаланс с подтверждением из CVD. Один имбаланс без контекста — как одна свеча без графика.

«Footprint показывает, куда пойдёт цена». Нет. Footprint показывает, что произошло. Кто был агрессором, где прошёл объём, где дисбаланс. Это данные, не прогноз. Рынок в следующую секунду может повести себя иначе, чем в предыдущую. Footprint даёт преимущество — но преимущество означает «чаще правильно», а не «всегда правильно».

«Большая дельта = цена обязана двигаться». Нет. Абсорбция: пассивный участник поглощает поток. Дельта +500, а цена стоит — потому что на другой стороне стоит айсберг или крупная лимитка. Дельта показывает баланс агрессии, не результат в цене. Результат зависит от того, кто стоит по другую сторону сделки.

Quiz

1. Delta footprint показывает +20 на уровне. Что теряется по сравнению с Bid/Ask footprint?

2. Трейдер говорит: «Footprint показывает, куда пойдёт цена». Что не так?

3. Какой вид footprint лучше всего подходит для быстрой оценки баланса покупателей и продавцов на каждом уровне?